Stofnun fyrirtækis – stofna fyrirtæki

Efnisyfirlit síðu

Félagaform

Einstaklingsfyrirtæki

Einkahlutafélög og hlutafélög

Sameignarfélag

Samlagsfélag

Skattur og VSK.

Tekjuskattur

Tekjuskattstofn í atvinnurekstri

Virðisaukaskattur

Skráning á VSK-skrá

Mikilvægt atriði fyrir frumkvöðla sem eru að hefja rekstur:

Algeng leyfi fyrir rekstur

Hér eru dæmi um nokkrar stofnanir sem gefa út algeng leyfi til reksturs

Ýmsir tenglar og náms- og/eða stuðningsefni sem tengjast ofangreindu efni

Við stofnun fyrirtækis eru nokkur atriði sem þarf að huga að, eins og hvaða fyrirtækjaform hentar starfseminni, hver er munurinn á slíkum formum t.d. skatta- og lagalegur, hvaða leyfi þarf o.s.frv.

Félagaform

Rekstrarform eru mismunandi og velja þarf það sem hentar þeirri starfsemi sem verið er að koma á fót. Mikill munur getur verið á rekstrarformi fyrirtækja, einstaklingsfyrirtæki og einkahlutafélagi svo dæmi sé tekið. Munurinn felst meðal annars í ábyrgð, skattaumhverfi, reglur um bókhald og skráningu. Hér fyrir neðan má finna helstu upplýsingar um mismunandi fyrirtækjaform.

Nánari upplýsingar og eyðublöð má finna á vef Ríkisskattstjóra og á vef Sýslumannsembættis.

Einstaklingsfyrirtæki

Fyrirtæki sem einstaklingur rekur á sinni eigin kennitölu kallast einstaklingsfyrirtæki.

Þar af leiðir er ábyrgð eiganda á þeim skuldbindingum sem félagið gerir bein og ótakmörkuð. Ekki þarf að leggja fram hlutafé við stofnun þess og skráningargjald er ekkert nema skrá eigi reksturinn með sértakt nafn en sé það gert verður að skrá reksturinn í Firmaskrá. Það er gert til að tryggja viðskiptaaðilum og lánadrottnum upplýsingar um hver beri ábyrgð á fyrirtækinu og skuldbindingum þess. Þetta form rekstrar hentar persónulegum rekstri sem annað hvort er ætlaður til skamms tíma eða felur í sér litla áhættu.

Skráning og stofngögn

Ekki er nauðsynlegt að skrá einstaklingsfyrirtæki né fylla út sérstök stofngögn. Eigi hins vegar að gefa fyrirtækinu sérstakt heiti annað en nafn eiganda skal skrá fyrirtækið í firmaskrá hjá skattstjóra.

Launagreiðendaskrá og virðisaukaskattsnúmer

Fyrirtæki sem greiða laun þurfa að vera á skrá hjá launagreiðendaskrá hjá skattsstjóra og sé viðkomandi í virðisaukaskattsskyldum rekstri þarf einnig að tilkynna það til viðkomandi skattstjóra og fá virðisaukaskattsnúmeri úthlutað áður en starfsemi hefst.

Skattar og skyldur

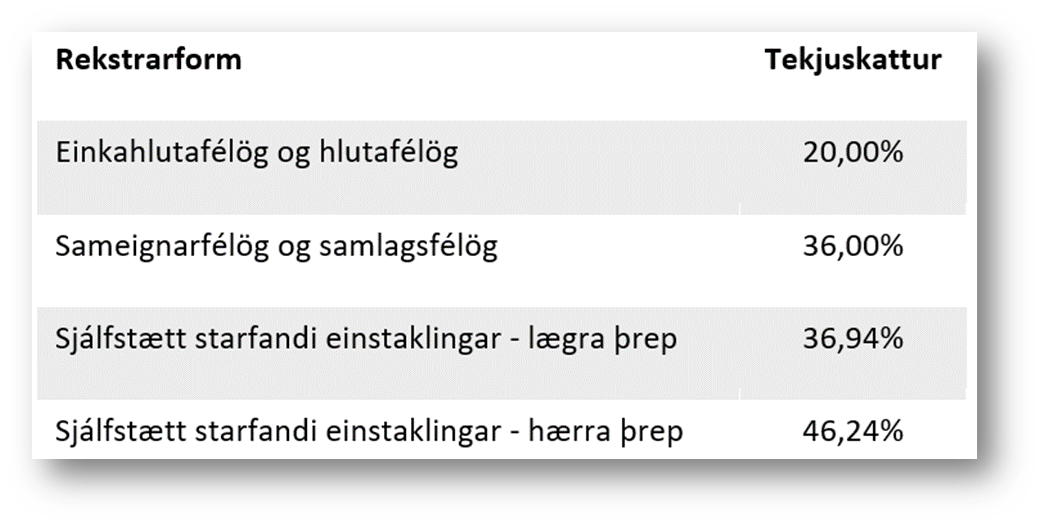

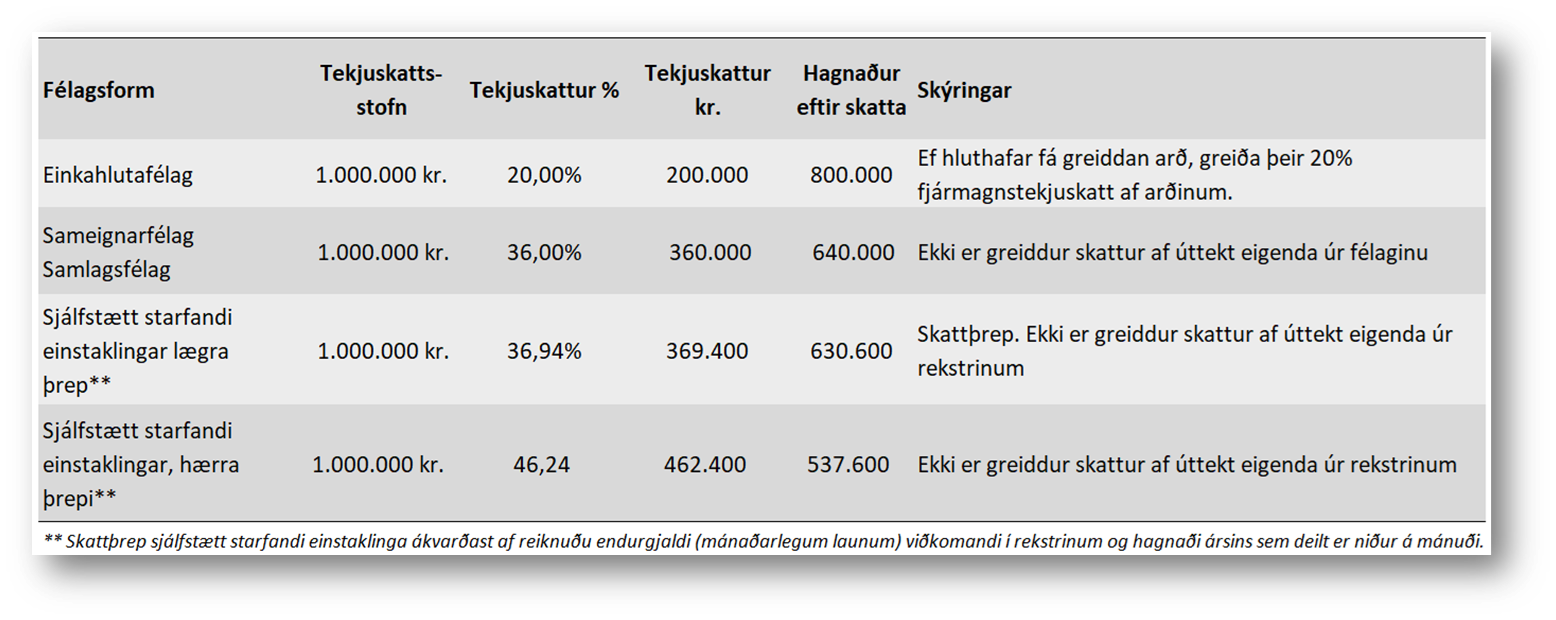

Einstaklingsfyrirtæki greiða sama tekjuskatt og einstaklingar en staðgreiðsluhlutfallið er frá 36,94%-46,24%. Þeir sem stunda einstaklingsrekstur þurfa að skila þar til gerðum rekstrarreikningi með skattaskýrslu ár hvert þar sem færa skal tekjur og gjöld (þar með talið laun/reiknað endurgjald).

Einkahlutafélög og hlutafélög

Hér verður talað um hlutafélagaformin tvö, einkahlutafélag og hlutafélag en að mestu leyti gildir sami lagaramminn fyrir þessi félagaform. Þó eru nokkur atriði varðandi mun á þessum tveimur formum sem vert er að kynna sér.

Einkahlutafélög (ehf): Í einkahlutafélagi getur verið einn hluthafi og lágmarkshlutafé er 500,000 kr. Ekkert hámark er á hlutafé eða fjölda hluthafa og hentar þetta félagaform því jafnt smáum og stórum fyrirtækjum.

Ábyrgð eigenda er takmörkuð við hlutafé.

Kostnaður við skráningu er 131.000 kr.

Hlutafélag (hf): Hlutafé þessa forms skal skipt í að minnsta kosti tvo hluta og skal minnst vera 4 milljónir króna. Hlutafélagaformið er fyrst og fremst talið henta stærri og viðameiri rekstri þar sem markmiðið er að skrá í kauphöll.

Ábyrgð eigenda er takmörkuð við hlut hans í félaginu.

Kostnaður við skráningu er 256,000 kr.

Skráning og stofngögn

Hlutafélög skal skrá hjá fyrirtækjaskrá Ríkisskattstjóra. Hf. skal tilkynna til skráningar innan 6 mánaða frá dagsetningu stofnsamnings og þá skal a.m.k. helmingur hlutafjár vera greiddur. Ehf. skal skrá innan tveggja mánaða frá dagsetningu stofnsamnings og skal þá allt hlutafé vera greitt.

Þegar gengið er frá skráningu félaga þarf að skila inn ákveðnum pappírum; stofnskrá/stofnsamningi, samþykktum og stofngerð/stofnfundargerð með tilkynningareyðublaði til Ríkisskattsstjóra. Þegar um ehf. eins aðila er að ræða þarf að skila inn svokallaðri stofnskrá en þegar um fleiri aðila að ræða skal skila inn stofnsamningi.

Greiðsla hlutafjár

Hægt er að greiða hlutafé með öðru en peningum. Þegar það er gert þarf að greina frá því í sérfræðiskýrslu þar sem endurskoðandi eða lögmaður hefur lagt mat á fjárhagslegt gildi greiðslunnar. Efni skýrslunnar þarf að vera lýsing á greiðslu, upplýsingar um aðferð við mat og forsendu og upplýsingar um endurgjaldið. Óheimilt er að greiða hlutafé með verkframlagi en greiða má með kröfum á hendur stofnenda.

Skattar og skyldur

Tekjuskattur er 20% á hlutafélög. Arðgreiðslur bera fjármagnstekjuskatt

Launagreiðendaskrá og virðisaukakattsnúmer

Fyrirtæki sem greiða laun þurfa að vera á skrá hjá launagreiðendaskrá hjá skattsstjóra og sé viðkomandi í virðisaukaskattsskyldum rekstri þarf einnig að tilkynna það til viðkomandi skattstjóra eigi síðar en 8 dögum áður en starfsemi hefst. Einnig þarf fyrirtækið að fá virðisaukaskattsnúmeri úthlutað áður en starfsemi hefst.

Reiknað endurgjald – laun

Samkvæmt lögum um tekju- og eignaskatt þurfa einstaklingar að reikna sér ákveðnar lágmarkstekjur fyrir vinnu sína í eigin atvinnurekstri sem kallað er reiknað endurgjald. Á vef ríkisskattstjóra má finna viðmiðunarupphæðir sem miðað er við að einstaklingar í eigin atvinnurekstri skulu reikna sér til launa.

Sameignarfélag

Til að stofna Sameignarfélag þurfa stofnendur að vera tveir eða fleiri eigendur, hvort sem það eru einstaklingar eða aðrir lögaðilar. Um þetta félagaform má segja að gildi orðatiltækið “Einn fyrir alla og allir fyrir einn” en ábyrgð allra eigenda er bein, óskipt og ótakmörkuð. Með beinni ábyrgð er átt við að staða kröfuhafa er þannig háttað að þeir geta því gengið beint að persónulegum eignum eigenda. Óskipt ábyrgð eigenda þýðir í raun að hver eigandi í félaginu ábyrgist allar skuldir þess og þar sem um ótakmarkaða ábyrgð er að ræða þýðir það að eigendur gera það með öllum eigum sínum.

Skráning

Sameignarfélag skal skrá hjá fyrirtækjaskrá Ríkisskattstjóra. Kostnaður við stofnun sameignarfélags er 89,000 krónur en auk þess þarf að greiða 5.000 kr. fyrir kennitölu.

Launagreiðendaskrá og virðisaukaskattsnúmer

Fyrirtæki sem greiða laun þurfa að vera á skrá hjá launagreiðendaskrá hjá skattsstjóra og sé viðkomandi í virðisaukaskattsskyldum rekstri þarf einnig að tilkynna það til viðkomandi skattstjóra eigi síðar en 8 dögum áður en starfsemi hefst . Einnig þarf fyrirtækið að fá virðisaukaskattsnúmeri úthlutað áður en starfsemi hefst.

Skattar og skyldur

Tekjuskattur á sameignarfélag sem skráð hefur verið sem sjálfstæður skattaðili er 36%, annars eru félagsmenn skattlagðir eftir eignahluta í félaginu sem einstaklingar. Enginn skattur er greiddur af úttekt út sameignarfélagi. Helstu kostir þessa félagaforms eru þeir að stofnkostnaður er ekki mikill og lagaumhverfi nokkuð einfalt, einfalt er að slíta félaginu, rúmar heimildir til að taka út fjármuni og skattlagning er nokkuð hagstæð ef hagnaður er af rekstri. Gæta þarf hér að ríkri ábyrgð eigenda en hún er mjög víðtæk þar sem hún nær yfir skuldbindingar sem sameigendur gera í nafni félagsins.

Samlagsfélag

Samlagsfélag er samstarfsform sem byggist á samningi tveggja eða fleiri aðila um sameiginlega fjárhagslega starfsemi þar sem félagsmönnum er skipt í tvær tegundir, annars vegar er a.m.k. einn félagsmaður sem ber beina, óskipta og ótakmarkaða ábyrgð á skuldbindingum félagsins og hins vegar einn eða fleiri félagsmenn sem aðeins ábyrgjast skuldir félagsins að því marki sem framlagi þeirra nemur (samlagsmenn). Þannig er fjárhagsleg áhætta þeirra takmörkuð með svipuðum hætti og félagsmanna í hlutafélögum, þ.e. við ákveðna upphæð.

Samlagsfélög eru skráð hjá fyrirtækjaskrá ríkisskattstjóra. Skila þarf inn stofngögnum til fyrirtækjaskrár og greiða skráningargjald. Kostnaður við skráningu sjálfseignarstofnunar er 130,500 kr.

Kennitala verður til við skráningu félags. ÍSAT-númer (íslensk atvinnugreinaflokkun) er skráð við stofnun samkvæmt upplýsingum stofnenda um aðalstarfsemi félagsins.

Stofnendur og síðar félagsmenn í sameignarfélagi geta verið lögráða einstaklingar og lögaðilar. Skylt er að gera skriflegan félagssamning um sameignarfélög sem eru skráð og skal samningurinn undirritaður af öllum stofnendum og þeim er síðar ganga í félagið.

Sé stjórn kosin, framkvæmdastjóri ráðinn og endurskoðendur eða skoðunarmenn kosnir skal fylgja með staðfest endurrit af fundargerð um kjör þeirra ásamt yfirlýsingu þeirra um að þeir taki starfið að sér.

Taka skal fram í félagssamningi hvort félagið sé sjálfstæður eða ósjálfstæður skattaðili. Athygli er vakin á því að hjón ein og sér eða með ófjárráða börnum sínum geta ekki myndað samlagsfélag eða sameignarfélag er sé sjálfstæður skattaðili.

Skattur og VSK.

Tekjuskattur

“Tekjuskattur er lagður á tekjuskattsstofn lögaðila og ákvarðast sem tekjur að teknu tilliti til þess frádráttar sem þessum aðilum er heimilaður. Tekjuskattshlutfall er breytilegt eftir því um hvers konar félag er að ræða. Skráð hlutafélög og einkahlutafélög, samlagshlutafélög sem eru sjálfstæðir skattaðilar, gagnkvæm vátrygginga- og ábyrgðarfélög, kaupfélög, önnur samvinnufélög og samvinnufélagasambönd bera sama tekjuskatt.

Þau félög, sjóðir og stofnanir sem ekki reka atvinnu, lögaðilar sem verja hagnaði sínum eingöngu til almannaheilla, lífeyrissjóðir og starfstengdir eftirlaunasjóðir sem hafa heimild til að taka á móti iðgjöldum bera ekki tekjuskatt.”(www.skatturinn.is)

Tekjuskattsstofn í atvinnurekstri

Í atvinnurekstri er tekjuskattstofn fundinn með því að leggja saman allar tekjur á viðkomandi rekstrarári og draga frá þeim tekjum öll frádráttarbær gjöld á sama ári. Ef mismunurinn er jákvæður er hann tekjuskattsstofn rekstrarins. Ef gjöld eru jafnhá tekjum eða hærri reiknast enginn tekjuskattur.

Virðisaukaskattur

Virðisaukaskattur er skattur sem endanlegir notendur vöru eða þjónustu greiða og er ekki hluti af tekjum og gjöldum þeirra fyrirtækja sem eru með virðisaukaskatt númer.

Virðisaukaskattskyld fyrirtæki innheimta þennan skatt fyrir ríkissjóð hjá neytendum og standa skil á honum til ríkissjóð. Þau sinna þannig ákveðinni skattheimtu fyrir ríkissjóð og geta haft af því kostnað vegna vinnu við innheimtuna.

Virðisaukaskattur er í flestum tilvikum 24% en í eftirfarandi tilvikum er hann 11%

- Útleigu hótel- og gistiherbergja og á annarri gistiþjónustu.

- Afnotagjöldum hljóðvarps- og sjónvarpsstöðva.

- Sölu tímarita, dagblaða og landsmála- og héraðsfréttablaða.

- Sölu bóka, jafnt frumsaminna sem þýddra, sem og hljóðupptökur af lestri slíkra bóka.

- Sölu á heitu vatni, rafmagni og olíu til hitunar húsa og laugarvatns.

- Sölu á matvælum og öðrum vörum til manneldis sem skilgreindar eru í viðauka við lög um virðisaukaskatt.

- Aðgangi að vegamannvirkjum, s.s. gjaldtöku vegna aðgangs að Hvalfjarðargöngum.

- Sölu á geisladiskum, hljómplötum, segulböndum og öðrum sambærilegum miðlum með tónlist en ekki mynd.

- Sölu á smokkum, margnota bleium og bleiufóðri

- Starfsemi ferðaskrifstofa og fólksflutningar það sem starfsemin er ekki undanþegin virðisaukaskatti.

Virðisaukaskattur er reiknaður ofan á verð vöru eða þjónustu sem viðkomandi rekstur hefur ákveðið að nota. Í dæminu hér fyrir neðan má sjá skiptingu á vöruverði.

| Söluverð á vöru/þjónustu fyrirtækis | 1.000 kr. |

| Virðisaukaskattur innheimtur fyrir ríkissjóð | 240 kr. |

| Heildarverð sem neytandi greiðir | 1.240 kr. |

Skráning á VSK-skrá

Sérhver skattskyldur aðili skal tilkynna ríkisskattstjóra um starfsemi sína eða atvinnurekstur til skráningar á virðisaukaskattsskrá, eigi síðar en átta dögum áður en starfsemi hefst. Ríkisskattstjóri færir aðila á virðisaukaskattsskrá, úthlutar skráningarnúmeri (VSK-númeri) og gefur út staðfestingu á að skráning hafi átt sér stað.

Mikilvægt atriði fyrir frumkvöðla sem eru að hefja rekstur:

“Algengt er að velta þeirra sem eru nýir í rekstri sé lægri en 2.000.000 kr. á hverju 12 mánaða tímabili. Við þær aðstæður er ekki skylt að skrá sig á virðisaukaskattsskrá og innheimta virðisaukaskatt en þó er heimilt að sækja sérstaklega um skráningu. Skylda til að tilkynna ríkisskattstjóra um starfsemi sína og innheimta og skila virðisaukaskatti stofnast frá þeim tíma þegar þessum aðilum mátti vera ljóst að sölutekjur af skattskyldri vöru og þjónustu verði 2.000.000 kr. eða meiri á tólf mánaða tímabili. Ekki er krafist greiðslu virðisaukaskatts af sölu sem á sér stað fyrir þetta tímamark, jafnframt má ekki telja til innskatts virðisaukaskatt sem greiddur er fyrir skráningu vegna kaupa á aðföngum til starfseminnar. Undanþága þessi er valkvæð þ.e. aðili sem sér fram á að selja vörur eða þjónustu fyrir lægri fjárhæð en 2.000.000 kr. á hverju 12 mánaða tímabili er heimilt að standa utan við virðisaukaskattsskrá eða fara strax inn á virðisaukaskattsskrá og nýta þar með þann virðisaukaskatt sem leggst á aðföng til starfseminnar, sem innskatt.“ https://www.skatturinn.is/atvinnurekstur/virdisaukaskattur/skraning-a-vsk-skra/nr/101 – sjá nánari upplýsingar þar.

Algeng leyfi fyrir rekstur

Í upphafi þarf að athuga hvort þörf er á leyfum og/eða skráningum fyrir viðkomandi starfsemi. Sennilegt er að þörf sé á leyfum til fyrirtækjareksturs og má þar helst nefna starfsleyfi af ýmsum toga sbr. sveins- eða meistarabréf, löggildingu, vottun og þess háttar. Gott er að hafa tímann fyrir sér og skoða eins fljótt og auðið er hvort þörf sé á leyfum þar sem tíma getur tekið að afla þeirra og leita umsagna og annarra gagna sem gætu reynst nauðsynleg leyfisveitingunni. Það fer eftir atvinnugrein hvar þú sækir um tilskilin leyfi til að geta hafið rekstur og jafnvel getur þurft að fara á nokkra mismunandi staði til að afla leyfa.

Hér eru dæmi um nokkrar stofnanir sem gefa út algeng leyfi til reksturs:

Á Ísland.is er leyfisveitingagátt þar sem auðkenndir einstaklingar og lögaðilar geta sótt um leyfi til atvinnurekstrar í öruggu umhverfi og láta gáttina sækja fyrir sig flest nauðsynleg fylgigögn. Leyfisveitingagáttin er í stöðugri þróun og enn er ekki hægt að sækja um öll leyfi þar.

Sýslumenn gefa út töluvert af leyfum sem nauðsynleg eru til ýmiss reksturs, til dæmis reksturs veitinga- og gististaða, til skemmtanahalds og tímabundið áfengisveitingaleyfi. Á vefsíðu Sýslumanna er hægt að finna góðar upplýsingar varðandi tegundir leyfa, umsóknaferli og fylgigögn.

Matvælastofnun sér um leyfisveitingar og veitir upplýsingar um allt sem viðkemur rekstri starfsemis, í tengslum við framleiðslu, vinnslu eða dreifingu matvæla á einhverju stigi.

Ferðamálastofa sér um leyfisveitingar til reksturs ferðaskrifstofa, ferðaskipuleggjanda og bókunarmiðstöðva.

Samgöngustofa gefur út leyfi til farþegaflutninga á lofti, láði og landi.

Heilbrigðiseftirlitin eru svæðisbundin, skiptast í tíu heilbrigðiseftirlitsvæði og starfa undir yfirumsjón Umhverfisstofnunar. Best er að snúa sér til heilbrigðiseftirlits á þeim stað sem fyrirtækið verður staðsett. Heilbrigðiseftirlitin gefa út starfsleyfi fyrir allan starfsleyfiskyldan atvinnurekstur sem lög og reglugerðir um hollustuhætti, mengunarvarnir og matvæli ná yfir, ásamt því að sinna reglubundnu eftirliti.

Vinnueftirlitið byggir starf sitt á samþættingu eftirlits, fræðslu og rannsókna. Ef hefja á rekstur fyrirtækis eða breyta rekstri eldra fyrirtækis skal leita umsagnar Vinnueftirlits ríkisins um það hvort fyrirhuguð starfsemi standist lög og reglugerðir.

Annað stuðningsefni og/eða linkar